|

Bienvenido a mi visión personal sobre la actualidad de los mercados financieros nº22

|

|

| |

Gracias por tu interés, si te has perdido alguna entrega y quieres suscribirte puedes hacerlo aquí

|

| Mis claves: |

|

Desde hace tres años venimos observando un comportamiento de manada entre los inversores como hacía tiempo que no presenciábamos. En un entorno FOMO (Fear of Missing Out), los inversores ponen de moda activos, y se lanzan a perseguirlos como locos.

Lo vimos con las criptos y NFTs, con los “meme stocks” que popularizaron en el foro de WallStreetBets, con un conjunto de tecnológicas que subieron como la espuma a principios de 2021 a pesar de que perdían dinero año tras año, y ahora la obsesión está centrada en la “inteligencia artificial”, y en como los “siete magníficos” (Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla y Meta) explotarán esta nueva revolución tecnológica. Algunas de estas modas tienen sentido fundamental y otras ninguno, pero con independencia de los fundamentos, no debemos olvidar que las valoraciones no se pueden extender hasta el infinito, y lo más importante, que tarde o temprano tienden a revertir a sus niveles de equilibrio.

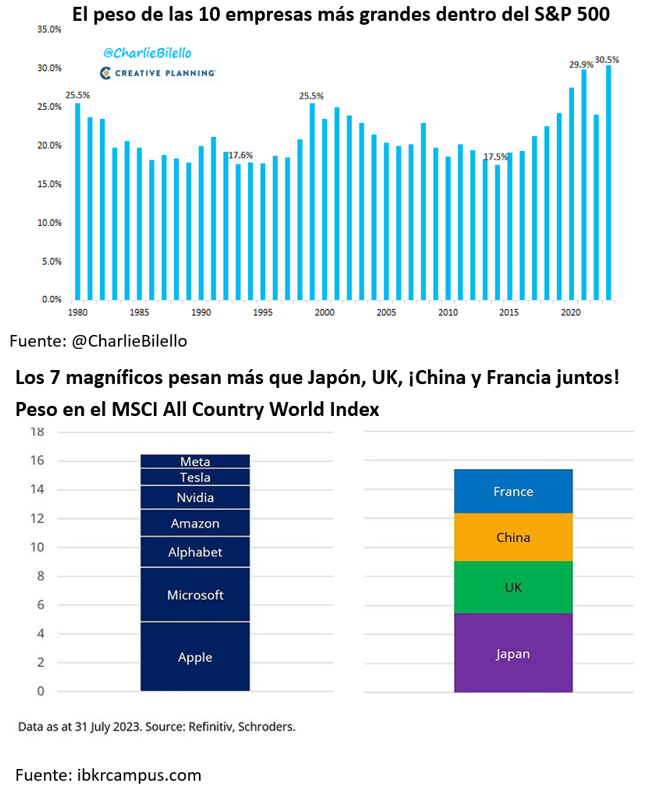

Para entender el nivel de concentración de posiciones de los inversores en una sola idea, como es en este caso, el impacto de la IA en los resultados futuros de estos “siete magníficos”, suele mostrarse un gráfico donde se aprecia cuanto pesan ese puñado de valores dentro de un índice estadounidense global como el S&P 500. Y de esa forma vemos como en la actualidad tan solo 10 empresas ya pesan más del 30% de un índice formado por 500 compañías (S&P 500, algo que ya es de por sí histórico.

Pero el segundo gráfico, aun me parece más impactante si cabe, ya que pone en contexto el peso de esas mismas 7 multinacionales en uno de los índices internacionales mejor diversificados del mundo como es el MSCI ACWI (All Country World Index). Como se puede apreciar, el peso agregado de los “siete magníficos” supera ya el peso agregado de Japón, UK, China y Francia en el mismo índice.

|

| ¿Qué ha hecho el mercado en los últimos 5 días? |

|

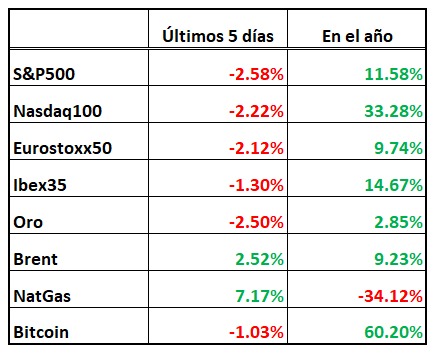

*Cálculos elaborados a las 13:40 (CEST) 28/09/2023

|

| Imprescindible seguir la próxima semana: |

¿Hay que comprar la bolsa?

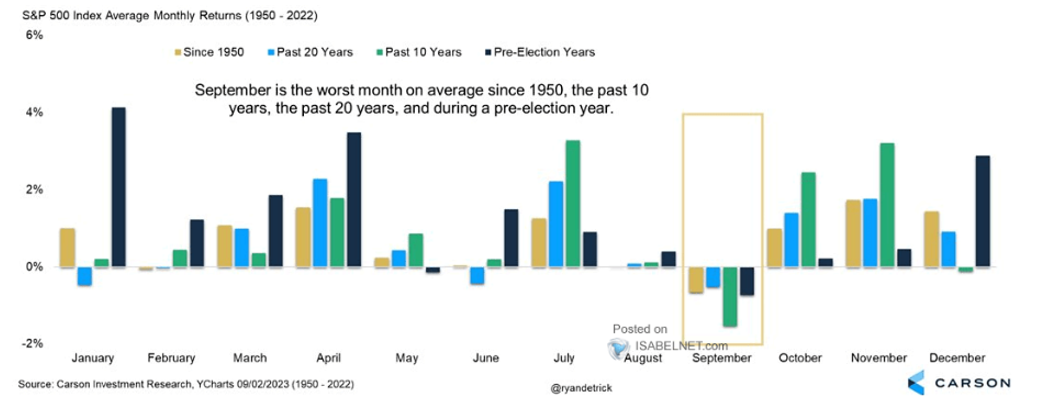

A punto de acabarse el mes de septiembre, la estadística ha hecho justicia una vez más, y nos hemos topado con uno de los meses donde peor lo ha hecho la bolsa. A nivel macro la cosa no ha cambiado demasiado, con Europa en una situación muy delicada de evidente “estanflación”, mientras que en EE. UU. el crecimiento económico aun sorprende por su resiliencia, mientras la inflación remite, pero a un ritmo lento que obliga a la FED a seguir siendo agresiva. En la zona euro estamos claramente peor a nivel económico, pero mejor a nivel de endeudamiento, mientras que en EE. UU. ocurre lo contrario. Y no es un tema baladí ahora que se aproxima de nuevo la fecha en la que se podría producir un nuevo impago de la deuda de EE. UU. y el cierre del Gobierno estadounidense por falta de fondos para hacer frente a sus obligaciones con sus acreedores. Aunque acabase tratándose de tan solo de un cierre temporal, al mercado no le gusta nada la posibilidad y se está haciendo notar en la cotización de la renta variable.

La historia apunta a que septiembre tiende a ser el peor mes del año para el S&P 500, con independencia de si miramos las estadísticas en un plazo de los últimos diez años, veinte años o desde 1950. (La columna azul oscuro incluye además el comportamiento en los años preelectorales). Pero esa estadística también nos indica que el último trimestre tiende a ser normalmente muy positivo para la renta variable. De modo que, si el mercado se comporta según los patrones cíclicos a los que nos tiene acostumbrados, todo indica que el suelo de mercado no debería estar tan lejos una vez concluya septiembre, y que pescar en estas aguas revueltas tiende a generar buenos resultados a tres meses vista.

Pero recuerda que las estadísticas pasadas no son garantía de retornos futuros, aunque si merece la pena conocerlas.

|

|

*Fuente: Isabelnet, Carson

|

|

|

Rusia mantiene viva la batalla en torno al precio de la energía

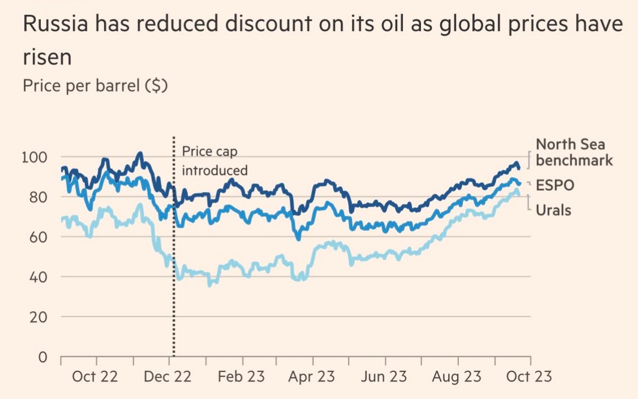

A finales de 2022, en respuesta a la invasión de Rusia sobre Ucrania, el G-7 impuso un techo al precio al que Putin podía vender su petróleo al resto del mundo, bajo la amenaza de aplicar más sanciones si lo incumplía. Recordemos que aproximadamente dos tercios del crudo y los productos petrolíferos rusos se transportan en buques asegurados o de propiedad de países que aplican esos límites de precios impuestos por el G-7 y sus aliados. Si bien esa medida contuvo los precios durante los primeros meses tras ser puesta en funcionamiento, la realidad hoy en día es muy distinta. Como se puede apreciar en el siguiente gráfico, los distintos tipos de petróleo que exporta Rusia han ido subiendo de precio y ya se encuentran por encima del techo impuesto por la comunidad internacional hace nueve meses.

A esto se une la reciente decisión de Putin de prohibir las exportaciones de gasolina y diésel a partir del 21 de septiembre, lo que podría agravar la escasez actual del mercado global de diésel e impactar en la evolución de la inflación en especial a las puertas del próximo invierno. Por si fuera poco, EE. UU. se ha pasado varios trimestres vendiendo agresivamente sus reservas estratégicas en un pulso contra la OPEP+, con el fin de contener el precio del petróleo. Ahora, a las puertas de un nuevo invierno, y con las reservas a niveles de 1984, Biden tendrá que pensar si recomprar parte del crudo que ha estado vendiendo, lo que provocaría mayor demanda global en un entorno donde escasea la oferta.

|

|

*Fuente: @CharlieBilello

|

|

|

En el radar:

|

El mercado inmobiliario en EE.UU.

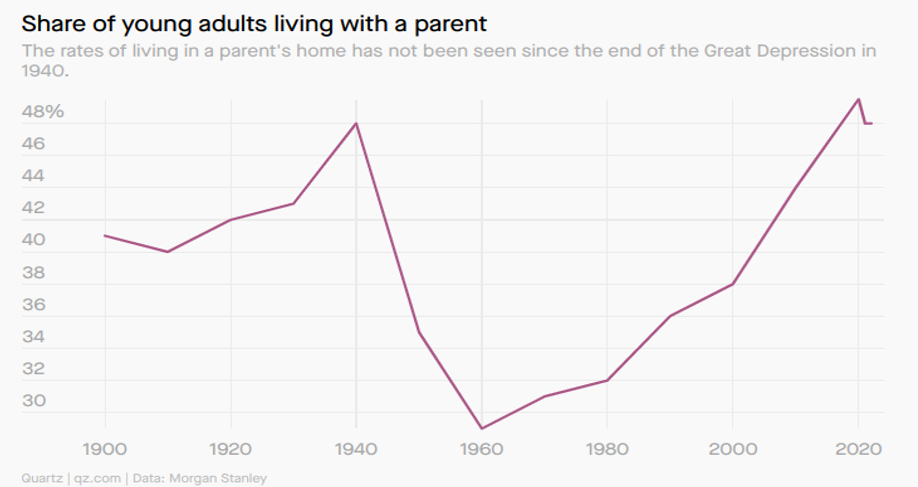

Mucho se habla del desequilibrio existente en el mercado laboral estadounidense. Pero es que la situación en el mercado de la vivienda es para echar de comer aparte. Por un lado, tenemos una oferta relativamente baja ya que los propietarios que tienen su casa financiada a tipos históricamente bajos, como los que había disponibles hasta principios de 2022, no quieren vender, ya que la vivienda por la que sustituirían la que tienen ahora tendrían que financiarla a un coste de más del doble del actual. Por otro lado, los compradores de primera vivienda no pueden permitirse la compra dado el precio de los inmuebles y el alto coste que supone financiar la hipoteca. De modo que la oferta se reduce y la demanda también, y el resultado es que el porcentaje de jóvenes que se ven obligados a vivir con sus padres está en máximos históricos similares a los alcanzados durante ¡1940!, tal y como demuestra el siguiente gráfico.

*Fuente: @Mayhem4Markets *Fuente: @Mayhem4Markets

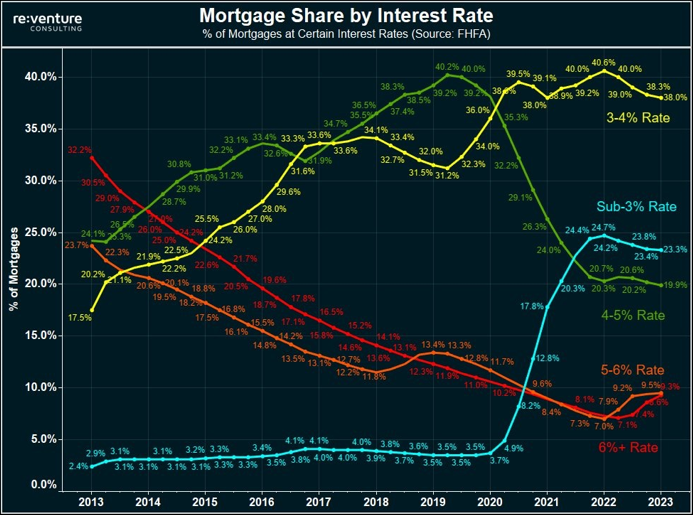

Por otro lado, en el segundo gráfico, vemos la heterogeneidad presente entre la población de EE. UU. que tiene un préstamo hipotecario. Un 23% tiene su hipoteca con un tipo de interés por debajo del 3%, un 38% de ellos tiene un coste de hipoteca entre el 3% y el 4%, un 20% paga entre el 4% y el 5%. Y tan solo el 9% tiene una hipoteca por encima del 5%. Los nuevos compradores que surgiesen hoy tendrían que pagar más de un 7% por financiar su compra a 30 años a tipo fijo.

*Fuente: @KobeissiLetter *Fuente: @KobeissiLetter

|

La subida de los tipos de interés beneficia a algunos

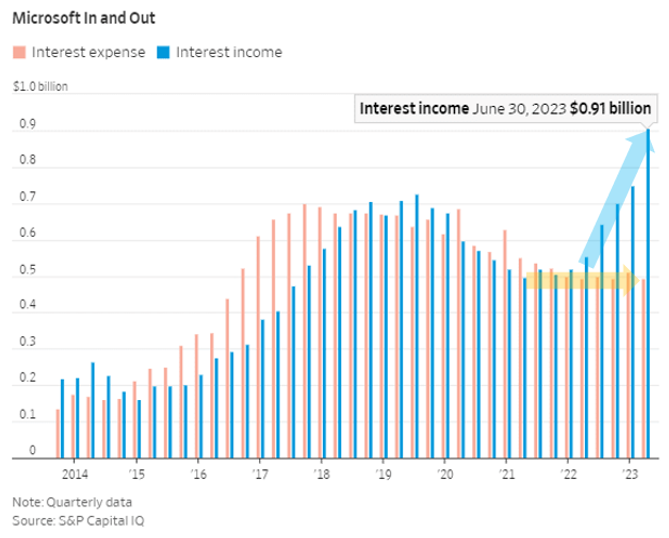

Algunas compañías han sabido bloquear el coste de financiación cuando los tipos estaban en mínimos históricos, y pese a que los bancos centrales han llevado a cabo la campaña de encarecimiento del dinero más rápida de las últimas décadas, no se han visto afectados por un incremento en el coste de sus préstamos. En algunos casos, incluso han sabido sacarle partido, como es el caso de Microsoft, que ha mantenido sus costes financieros estables durante estos dos últimos años (flecha amarilla), mientras que se ha aprovechado de un incremento de la rentabilidad que obtenía por su liquidez gracias a las subidas de tasas de interés (flecha azul).

*Fuente: S&P Capital IQ *Fuente: S&P Capital IQ

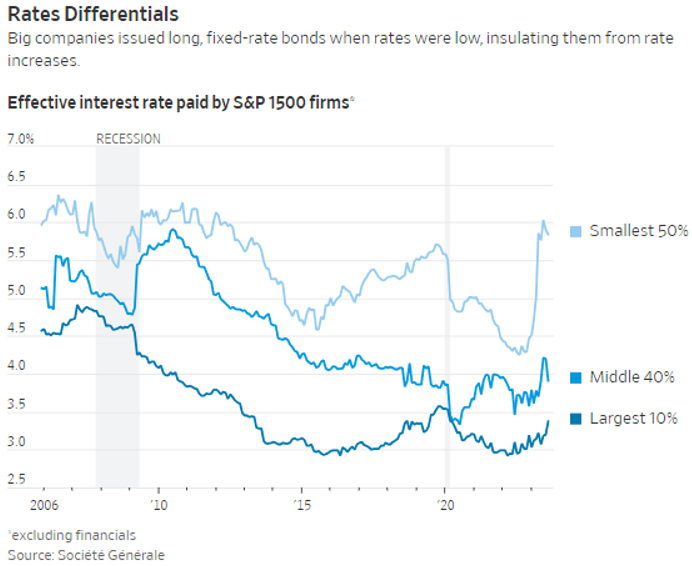

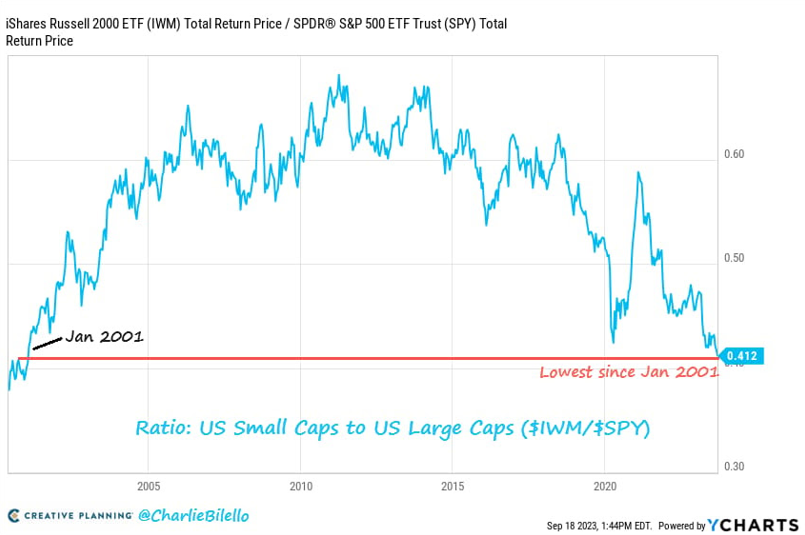

Como se aprecia en el siguiente gráfico, las compañías más grandes son las que mejor han gestionado la subida de tipos, y tan solo recientemente han comenzado a experimentar un incremento en el coste de su financiación, que ha pasado desde el 3% hasta el 3.4%. En el siguiente escalón se encuentran las compañías medianas, cuyo coste de financiación ronda el 4%. Y por último tendríamos las empresas que más han sufrido, las compañías de pequeña capitalización, cuyo coste ha pasado de cotas por debajo del 4.5% a niveles cercanos al 6%.

*Fuente: Societé Generale

Tal vez eso ayuda a entender mejor porque el S&P 500, dominado por las grandes multinacionales donde se concentra una parte importante del peso del índice, lo ha hecho mucho mejor que el Russell 2000, un índice compuesto de compañías de pequeña capitalización…hasta el punto de que el relativo ha vuelto a niveles que no veíamos desde enero de 2001.

*Fuente: YCharts, @CharlieBilello

|

|

Para Aprender:

|

| |

Reserva el 26 de octubre a las 07:07 PM (Madrid)

Desvelaré en DIRECTO cómo generar tu propia metodología de análisis para tomar las mejores decisiones de inversión. Y presentaré mi nueva formación. Permanece atento, daré más detalles la próxima semana.

|

|

Filosofía trader:

|

|

Reflexión sobre cómo enfrentar el éxito y el fracaso en diferentes aspectos de la vida, como el trabajo y las relaciones personales. Es muy importante arriesgarse y aprender de los fracasos para crecer como individuo.

Si quieres saber más, pincha aquí.

|

Próximo evento:

|

|

La Rankia Markets Experience, una jornada única para inversores junto a los mejores expertos en bolsa y mercados.

Un año más se entregan los Galardones Rankia 2023, un reconocimiento a la excelencia en el ámbito de la bolsa y las finanzas, y con ello premiar a aquellos profesionales que han demostrado un profundo conocimiento y habilidad durante el último año.

Tengo el honor de haber sido nominado en la categoría de "Mejor Analista financiero” y en la de “Mejor Divulgador Financiero", si crees que soy merecedor del galardón y quieres ayudarme a recibir ese premio puedes votarme aquí*

*(es requisito imprescindible para votar estar registrado antes en el evento) Muchas gracias

Tendrá lugar el sábado 4 de noviembre. Y por supuesto estáis invitados a acudir. Tenéis todos los detalles en los siguientes enlaces:

EVENTO PRESENCIAL

EVENTO ONLINE

|

Me ha parecido interesante:

|

|

Algunos artículos que aparecen en los medios extranjeros sobre cómo la figura de Elon Musk comienza a trascender la tecnología para convertirse en alguien capaz de interferir sin control en la escena geopolítica global.

El fundador de Tesla cada vez aparece más en los medios de comunicación por sus interferencias en la guerra de Ucrania o hablando de Taiwán, que por la evolución de sus negocios. Con parte de su tecnología cada vez más vital para la competitividad económica, la seguridad nacional o la opinión pública, cada día que pasa acrecienta su controvertida figura de empresario-visionario que va por libre. Algo que, si bien, es el mejor ejemplo de la libertad y el capitalismo americano por otro lado molesta cada vez más en Washington y le sitúa en continuo conflicto con el Departamento más de Justicia y la agencia de que supervisa el comercio en Estados Unidos. El tiempo dirá si Musk y su imperio, aunque incómodo, se ha convertido en uno más de los "too big to fail".

|

|

|

|

Te recomiendo leer:

|

|

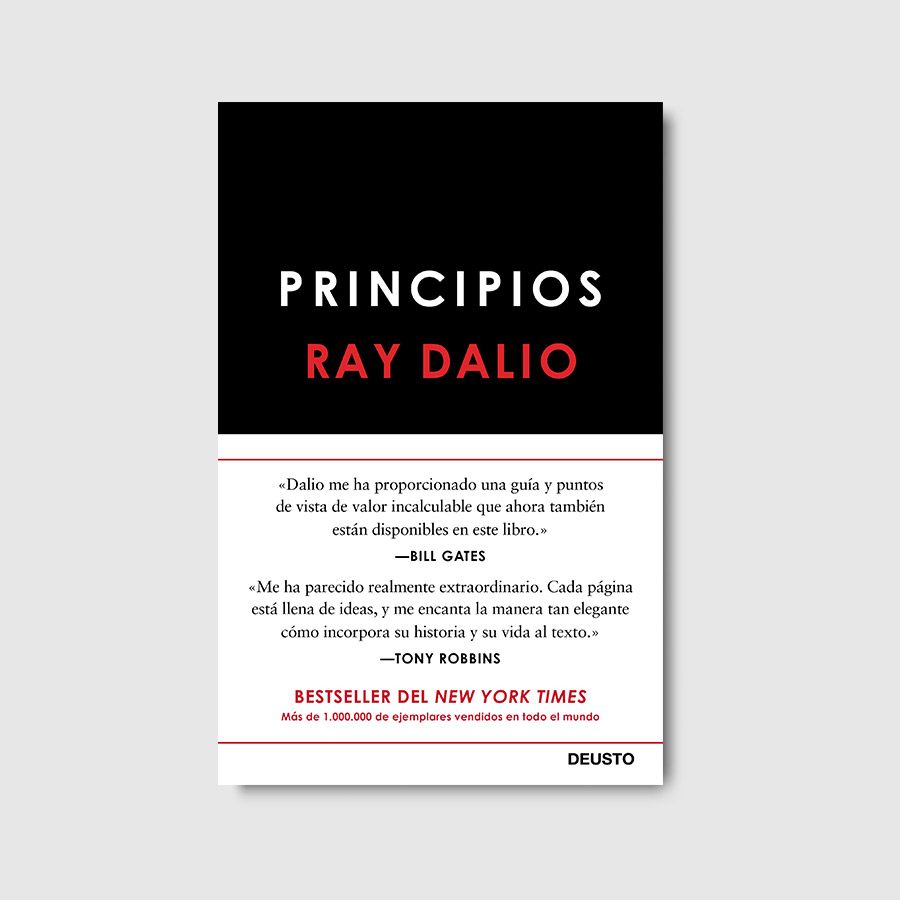

Esta semana traigo un libro que considero imprescindible para tu camino como inversor, "Principios" de Ray Dalio, un compendio de los principios y valores que han marcado la vida de uno de los referentes de la inversión mundial. El fundador de Bridwewater, la quinta compañía privada más importante de Estados Unidos (Fortune) y el hombre que ha conseguido ganar más dinero para sus inversores que cualquier otro hedge fund en la historia (Bloomberg) repasa en tres secciones los principios que le han forjado en la vida y los negocios.

A lo largo del repaso de su trayectoria Dalio hace mayor hincapié en sus errores que en sus aciertos y explica que han sido precisamente estos errores los que han sido su principal fuente de aprendizaje. Un conocimiento que surge de la experiencia y que le permitió, tras acabar arruinado en 1982, ser uno de los gestores que puede presumir de haber capeado con éxito la crisis financiera de 2008. Descubrir estos principios y ponerlos en práctica puede ser muy útil para conseguir tus metas.

|

|

Esta newsletter es un paso más de un camino que comencé hace años con la intención de poner algo de luz a muchas informaciones sesgadas o poco éticas sobre lo que sucedía en el mundo de la inversión. Hoy sigo con la misma idea, creo que si lo que define al mercado es el conjunto de lo que hacemos todos los inversores juntos, necesitamos hacer esto con responsabilidad, conocimiento y la información más rigurosa. Espero que en The Trader, te sientas identificado.

|

|

|

|